|

|

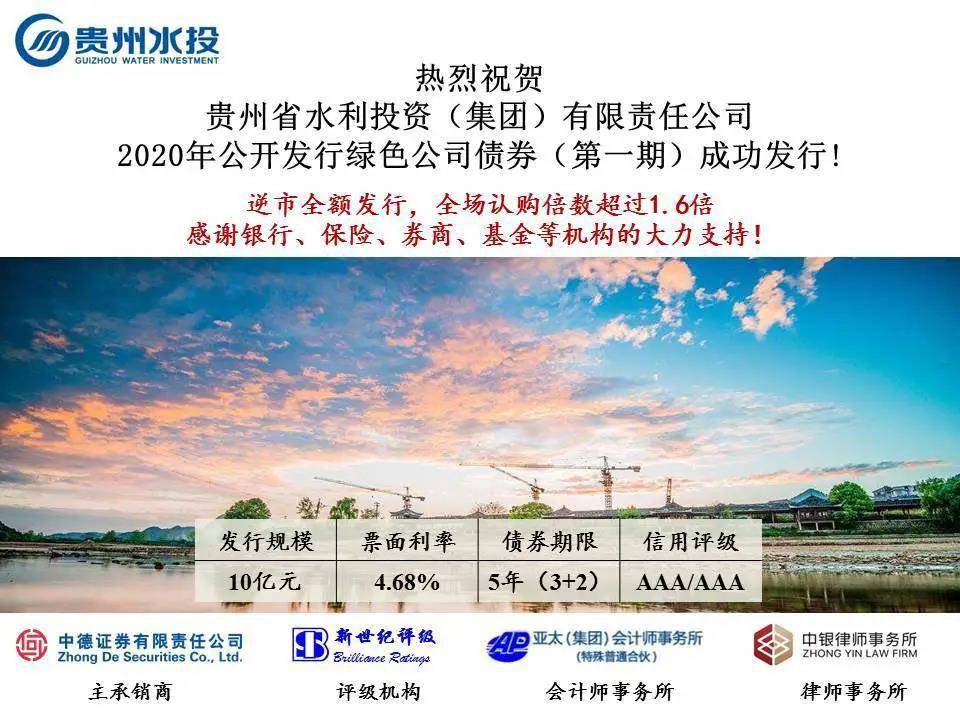

中德证券作为独家主承销商成功完成了贵州省水利投资(集团)有限责任公司2020年公开发行绿色公司债券(第一期)的发行工作。本期债券的发行规模为10亿元,债券期限为5年期,附第3年末发行人调整票面利率选择权和投资者回售选择权,票面利率为4.68%。发行人主体评级为AAA,本期债券评级为AAA。

贵州省水利投资(集团)有限责任公司(以下简称“贵州水投”)是贵州省委、省政府为贯彻落实2011年中央1号文件精神,全面实施经国务院批准的《贵州省水利建设生态建设石漠化治理综合规划》,抢抓水利大发展、大跨越的历史机遇,于2011年组建成立的大型国有企业。公司主要从事全省骨干水源工程的投融资及建设运营、全省流域开发与治理、城乡供水排水、污水处理、城市防洪、水环境治理、水力发电及生态渔业等业务。

作为全国水投集团中的标杆性企业,贵州水投在资产规模、利润情况等各方面均居前列,为全国范围内为数不多地获得AAA级主体评级的国有水投集团之一。贵州水投目前已构建了集水库建设、城乡供水、污水处理、水力发电等为一体的涉水产业链,形成了稳定可靠的现金流,可持续发展能力不断增强,未来,公司将致力于构筑起新时代贵州“以西济中、区域自给、县内自足”的“水利网”,力求将水业培育成贵州省的支柱性产业之一。

本期债券为贵州省水利投资(集团)有限责任公司2020年公开发行绿色公司债券的首期发行,本期债券的募集资金将全部用于支持绿色产业的发展。中德证券作为本期债券的独家主承销商,通过与贵州水投持续积极沟通,配合其资金需求及时制定发行计划,并及早开展投资者交流和销售定价等方面的工作,为本期债券的成功发行打下了坚实的基础。在近期信用事件频发、信用债收益率快速上行的不利环境下,本期债券仍逆市全额发行,贵州水利的实力及资质得到了各市场机构的广泛认可和踊跃认购,投资者范围涵盖银行、保险、券商、基金等。

|

|

/2

/2